巴塞尔协议读解(二)

引子

巴塞尔协议真正的核心概念其实并不多,大部分都是繁琐的细节,并且这些细节表面上还存在着大量冗余,这恰恰说明其背后存在着相同或类似的指导思想。

近年较新版本的巴塞尔协议与旧版本相比,有几个趋势是非常明显的:

- 首先是淡化和限制内部模型法的应用范围,强化标准法,扩大其应用范围,并大幅提高其细致化程度,甚至将标准法计算的结果用于确定监管资本的上限。这从市场风险的FRTB出台以来便非常明显了。

- 其次是监管指标的多元化,兼顾各种辅助指标,尤其是压力测试和场景分析,而非将监管资本的数值(风险加权资产 RWA)作为唯一的参考依据。

- 此外就是对数据的重视,无论是对于模型参数的测定,包括评级数据的来源,还是对模型表现的验证,比如对PnL attribution test和backtext的要求,无不体现了这一趋势。

概念

信用风险

当一个主体(公司/企业/国家)发生违约时,其对当前市场上的其他相关主题伴随着下列影响:

- [1] 其他主体的信用利差提高,或者评级下调。

- [2] 其他主体随后相继发生违约。

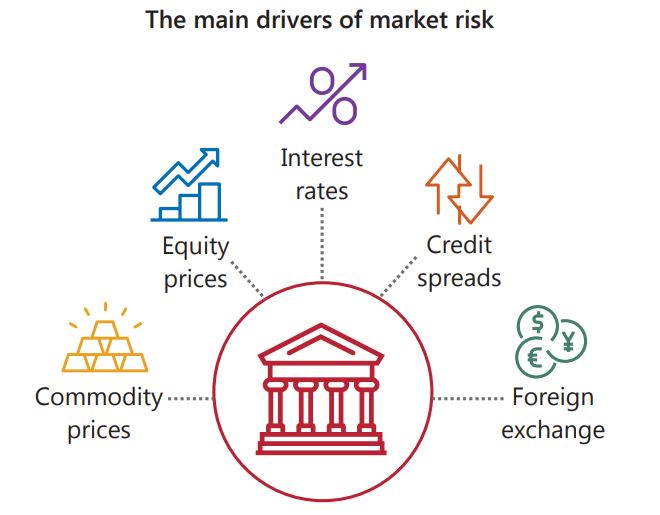

市场风险

市场风险建模

1996年B1修正版中第一次将市场风险资本引入了巴塞尔协议框架。

市场风险资本用于量化由市场风险因子波动导致的金融机构所持的

流动性风险

流动性对金融市场和金融体系的稳定性而言至关重要

资产流动性

首先是提供有效的价格发现机制,使得金融产品能够以接近其公允价值的价格进行交易。

这是金融理论与交易策略得以成立的前提。充足的流动性意味着交易的深度,也就是价格本身不会受到交易量的大幅影响。

这也使得价格操纵难以轻易实现。meanwhile,流动性良好的金融资产买卖价差也会较窄。

融资流动性

体现在公司或者其他实体能否总是以一个合理的成本募集资金,从而进行生产经营和债务清偿。当然,到期债务是否能够按照合理的成本顺利展期也是这类流动性的体现。

要控制金融市场的流动性风险,首要前提是要了解流动性风险产生的根源,而其中最重要的一点在于消除市场信息壁垒以及由此导致的信息不对称

信息不对称对于金融市场的影响非常深远,对于流动性来说尤其如此。因为流动性风险的本质是市场的价格发现机制存在缺陷和不完善,从而导致金融产品无法以其公允价格进行交易。

因此,在金融危机之后的监管体系改革中,最新的巴塞尔协议加入了对于资产流动性指标的衡量,即LCR和NSFR。

巴塞尔协议读解(二)

http://lisz.site/2025/01/22/巴塞尔协议读解(二)/